「投資を始めてみたいけど、難しそうで怖い…」多くの人がそう感じています。そんな中、『NISA』という投資の非課税制度が、新しく生まれ変わることが注目されています。

日本人が投資に馴染みがないのは、親も学校も、誰も教えてくれなかったからです。しかし、少子高齢化がますます進むこれからの時代、投資でお金に働いてもらうことは「将来の安心感」を高めてくれます。

金融庁が「家計の安定的な資産形成」を目的に始めたNISAは、僕たち個人が安心して投資を行う基盤です。2024年には『新NISA』へと改正され、より使いやすく、より魅力的に進化します。

この記事を読むことで、NISA概要やメリット、デメリットまで投資全般について幅広く学ぶことができ、初心者でも安心して投資を始めることができます。

読者の方が、自分に合った投資を選択し、資産形成を始めるきっかけになればと幸いです。

【投資の必要性を理解する】賢者の投資を解説

投資は「怖い・難しい」というイメージが多いですが、実は、原理原則を知ることで安心して始められます。

特に株式投資は、多くの富豪を生み出した資産形成における王道ともいえるのです。

投資をスタートするにあたって、金融リテラシーを高め、投資の必要性を理解しましょう。

〈Memo:金融リテラシーとは?〉

投資やお金に対する知識や決断力のこと

詳しく解説します。

低金利時代での資産形成の難しさ

現代の日本の銀行預金は金利が低いため、資産を増やすことは難しい状況です。

たとえば、100万円を1年間銀行に預けても、利息として受け取れるのはわずか数十円程度です。1万円や2万円といった利息を得るためには、10億円や20億円といった莫大な資本が必要であり、現実的とは言えません。

しかし、投資なら100万円の元本でも数万円のリターンが期待できるため、資産形成には有効な手段と言えるでしょう。

老後資金の不足|貯蓄を長持ちさせる

現代社会では、少子高齢化が進行しており、年金だけでの老後の生活は厳しいと指摘されています。

年金の給付額が減少している上に、給付年齢が後ろ倒しになる可能性も考慮しなければなりません。

現役引退後の長い老後生活は、年金と貯金から成り立ちます。

豊かな老後生活は、いかに貯蓄を長持ちさせるかが、非常に重要です。そのために投資することが有効な選択肢となります。

〈Memo:老後2,000万円問題とは?〉

一時期、メディアでも話題となった「老後2,000万円問題」とは、「老後に必要な資金は、年金に加えて2,000万円必要である」という課題を指す言葉です。

「老後2,000万円問題」の出所である、金融庁の金融審議会は「国民が有意義な老後を過ごすため」に何ができるかを考え、国民に情報を提供し、行動を促すことを目的としています。

具体的には、年金が足りない原因は少子高齢化であると指摘し、この原因を解消することは困難であるため、国民に投資をすることを呼びかけています。

メディアでは、この問題のうち「年金が足りない」という点だけが取り上げられて報道されています。

【r>gの問題】と投資の重要性

2013年に経済学者のトマ・ピケティが提唱した『21世紀の資本』はベストセラーとなりました。

この本では、「r>g」という問題が指摘されています。

・rはリターン(資本収益率)

・gはグロース(経済成長率)

を表します。

過去の統計から、18世紀以降rは約5%、一方のgは1〜2%程度であり、資本収益率が経済成長率よりも高いことが明らかになりました。

つまり、投資による富の増加速度が労働による富の増加速度よりも早いということが証明されたのです。

これからも、投資が資産形成に有効であることがわかります。

新NISA制度を活用すれば、税制優遇の恩恵を受けながら、賢明に資産形成することが可能です。

NISAとは?『少額投資非課税制度』

NISA(Nippon Individual Savings Account)は、「少額投資非課税制度」の略称で、2014年に日本で導入された個人投資家向けの非課税制度です。

【NISAの導入目的】

「家計の安定的な資産形成」を促進すること

【NISAの概要】

・NISA口座で得た利益は非課税

・投資対象は国内外の株式、投資信託

・口座開設する金融機関は1人1つ

・期間や上限金額が定められている

NISAを利用する際には、投資対象や制限事項について理解し、適切な投資戦略を立てることが重要です。

NISAを上手に活用することで、非課税の恩恵を享受しながら、資産を増やすチャンスを得ることができます。

【~2023年】現行NISAについて

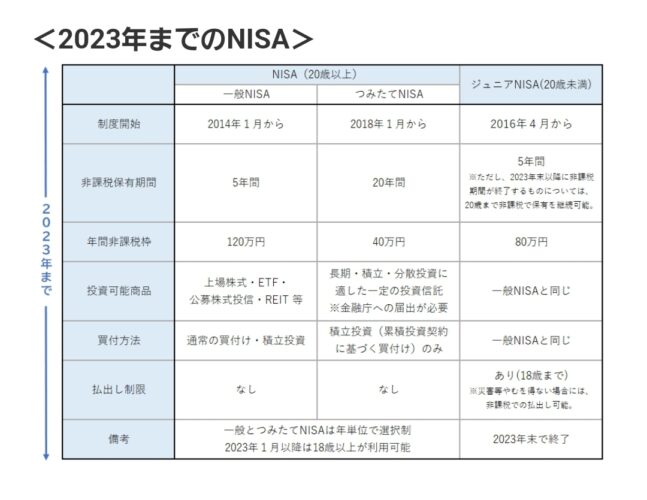

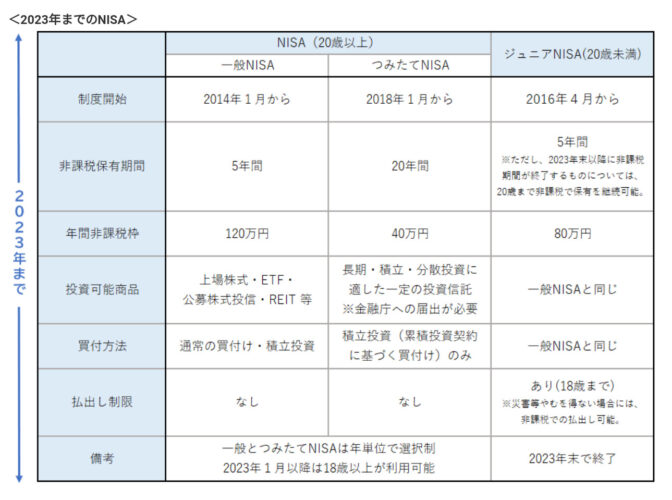

2023年までの、現行NISAについて簡単に説明しておきます。

現行NISAの種類

現行NISAには3種類があり、それぞれの特徴は以下の通りです。

- 一般NISA

・年間の投資上限は120万円

・非課税期間は最大5年間 - つみたてNISA

・年間の積立金額上限が40万円

・非課税期間は最大20年間 - ジュニアNISA

・未成年専用のNISA

・年間の投資上限は80万円

・非課税期間は最大5年間

成人は、「一般NISA」「つみたてNISA」のどちらかを選択して利用することで、税制優遇を享受しながら効果的に資産を増やすことができます。

投資対象/買付方法

「一般NISA」と「つみたてNISA」では投資対象/買付方法が異なります。

特につみたてNISAは制限があります。

【一般NISA】

・上場株式

・投資信託

・ETF

・REIT など

スポット買付、積立買付

【つみたてNISA】

・金融庁が指定した投資信託、ETFのみ

積立買付のみ

【2024年~】新NISA4つの改正ポイント

2024年以降、現行の「一般NISA」と「つみたてNISA」は『新NISA』として統合される予定です。

また、「ジュニアNISA」は廃止されるため、未成年者は新NISA口座を開設できなくなります。これにより、成人後の資産形成において、新NISAを活用することがより重要となります。

『新NISA』はより実用的に、より使いやすく、資産形成をより加速できるようになります。

詳しく解説します。

制度の恒久化|いつでも始められる

現行の「一般NISA」と「つみたてNISA」は期間限定の制度でしたが、制限はなくなり、いつでも口座を開設できます。

例えば、「未成年だから成人してから」「お金の余裕ができてから」というように個人のライフステージに適したタイミングで開始できます。

投資上限は年間360万円|総額1,800万円

新NISAでは、

・現行一般NISAに代わる「成長投資枠」

・つみたてNISAに代わる「つみたて投資枠」

と2つの枠があり、選択制ではなく、同時に併用が可能です。

【年間上限金額】

○2023年まで

「一般NISA」 120万円

「つみたてNISA」 40万円

○2024年からの「新NISA」

「成長投資枠」 240万円

「つみたて投資枠」 120万円

合計 360万円

【総額上限金額】

○2023年まで

「一般NISA」 600万円

「つみたてNISA」 800万円

○2024年からの「新NISA」

「成長投資枠」 1200万円

「つみたて投資枠」 600万円

合計 1800万円

例えば、個人の資産状況に応じて、

・月15万円✕10年間

・月7.5万円✕20年間

・月3.75万円✕40年間

のように柔軟に投資戦略を組むことができます。

非課税は無期限|超長期で複利を最大限に

現行NISAの、非課税保有期間は

・「一般NISA」 5年間

・「つみたてNISA」 20年間

ですが、新NISAの非課税期間は無期限化されます。

「つみたてNISA」の保有資産は20年後の選択肢は2つしかありません。

・売却する

・別口座に移す

しかし、「新NISA」ならば20年後以降も運用でき、超長期投資で複利の恩恵を最大限に享受できます。

〈Memo:複利とは〉

単利は元本だけに利息がつき、複利は元本と利息にも利息がつく再投資型。科学者、アインシュタインは「複利は宇宙で最も強力な力である」と言ったことで有名。

非課税枠の再利用|売却で復活

2023年までのNISAでは、投資枠の再利用は認められていません。

しかし、2024年の改正により、NISA口座内の資産を売却すると、投資枠が復活され、再利用が可能になります。

再利用に際しての留意点は以下の通りです。

・年間上限は再利用できない(総枠のみ)

・再利用可能なのは翌年以降

・売却時の価格ではなく、購入時の価格で計算される

総枠の1,800万円以内であれば、何度でも売買を繰り返すことができ、たとえば「大きな含み益がある銘柄を利益確定させ、他の銘柄にスイッチする」といった戦略も実行可能になります。

これらの4つの改正ポイントによって、「新NISA」は投資初心者にとっても、上級者にとっても、これまで以上に魅力的な制度へと進化します。

【NISA】初心者に優しい2つのメリット

1. 初心者に優しい

NISAは初心者に優しく、優遇された制度です。具体的な理由を解説します。

初心者に優しい理由①

簡単に始められること

スマートフォンとマイナンバーカードがあれば、簡単にオンラインでNISA口座を開設することができます。

アプリの操作も、見やすく簡単。株式や投資信託を気軽に購入することが可能です。

初心者に優しい理由②

少額から始められること

投資信託は100円から購入できるため、初めの段階でも少額からスタートすることができます。

また、単元未満株ならば100円未満から購入できる銘柄もあり、さらに小額での投資が可能です。

投資において経験は非常に重要です。操作方法を覚えて、自分のお金が増減することに平常心で居なければなりません。

少額で経験を積み、段階的に資産形成を進めましょう。

初心者に優しい理由③

厳選された投資信託が用意されていること

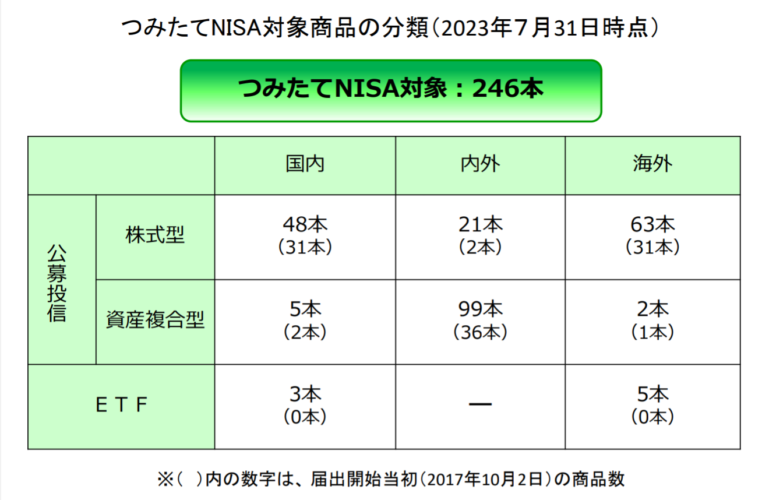

投資信託は6,000本以上も存在します。

しかし、つみたてNISAでは金融庁が特に優良と認めた246本(2023年7月現在)に選定しています。

これらのファンドは、手数料が安いことや、長期運用を目指しており、投資初心者にとっても安心して投資を始めることができるでしょう。

2. 利益をすべて受け取れる

NISAの最大のメリットは非課税制度です。通常、投資の利益には約20%の税金がかかります。

10万円の儲けなら、約2万円を、

100万円の儲けなら、約20万円を、

税金として納めなければなりません。

しかし、NISAでは利益をすべて受け取ることができます。

具体的な利益としては、配当金や分配金といったインカムゲイン、購入価格と売却価格の差から得られるキャピタルゲインがあります。

これらの利益には一切税金がかからないため、資産形成がより効率的に進められるのです。

NISA|注意するべき2つのデメリット

「リスクのある金融商品である」の意味

投資にはリスクが伴います。

つまり、損失を被る可能性もあるため、リスクを理解する必要があります。

また、以下のような方法で、できる限りリスクを抑えることも大切です。

- 余剰資金の投資:生活費や将来の目的に影響を与えない範囲の資金で投資することで、損失の影響を最小限に抑えることができます。

- 徹底的な調査と分析:投資先の企業や資産について徹底的に情報収集し、リスクを理解した上で投資判断を行うことが重要です。

- ドルコスト平均法の活用:一定の間隔で一定額を投資することで、市場の変動を平均化し、リスクを分散させる方法です。

- 長期的な視点:短期的な変動に振り回されず、長期的な成長を見据えて投資を進めることで、リスクを軽減することができます。

- ポートフォリオの分散:異なる銘柄や資産クラスに投資することで、リスクを均等に分散させることができます。

投資には利益を得る機会もあれば損失を被ることもあります。リスク管理をしっかりと行いながら投資に取り組み、将来の安定した経済的基盤を築くことが大切です。

2. 損益通算ができない

NISA口座では損益通算が適用されません。

つまり、NISA口座で損失を確定させた場合には、一般の口座で得た利益と相殺されず、税金が免除されないということです。

〈損益通算とは?〉

口座Aで利益、口座Bで損失だった場合、相殺して口座Aの支払う税金を減額できる制度。

ただし、長期的な積立投資を行う場合には、利益(損失)確定させる機会が少ないため、デメリットの影響は比較的少ないといえます。

NISAの始め方【初心者でも失敗しないやり方】

NISAは18歳以上の成人なら、誰でも利用可能な制度です。

口座開設に必要なもの

まず、NISAを始めるには、銀行や証券会社で専用口座を開設する必要があります。

最近は、多くの金融機関で口座解説はオンラインで完結できます。

【NISA口座開設に必要なもの】

・スマートフォン

・マイナンバーカード

スマートフォンの操作に不安がある方や、マイナンバーカードがない方でも、郵送による書面申し込みが可能です。

金融機関によって口座開設から取引ができるようになるまでの期間は異なりますが、オンラインであれば翌日~5日後、郵送であれば5日~7日後程度が目安となります。焦らず余裕を持って口座開設することをおすすめします。

さらに、多くの金融機関が口座開設キャンペーンを行っており、ポイントや現金のプレゼントなどでお得にNISAを始めることができます。

金融機関の選び方

次に、口座開設する金融機関を選ぶ方法です。

NISA口座は1人につき1つしか開設できません。金融機関の変更には、余計な手間と時間が掛かるため慎重に選びましょう。また、一度でも取引をすると、年内途中での金融機関の変更はできません。

「取扱い商品数=選択肢の幅」です。

NISAで売買する商品は株式と投資信託がメインとなり、商品数が多い金融機関を選ぶ方が賢明です。特に、株式は証券会社のみが取り扱います。

「手数料は少ないほど良い」です。

高い手数料は運用パフォーマンスを下げます。

金融機関は対面型とネット型があり、ネット型の方が総じて、手数料は安い傾向にあります。

つまり、NISA口座を開設する際には、「ネット型の証券会社」を選ぶことをおすすめします。なぜなら、ネット型の証券会社は商品数が豊富で手数料が安いからです。

NISAの投資戦略

さらに、初心者にオススメする投資戦略は、「長期・分散・積立」です。

これらの戦略を踏まえて、NISA投資を始めると、初心者でも取り組みやすく、安定した資産形成が期待できます。

金融商品の選び方

最後に、金融商品の選び方を解説します。

投資戦略である「長期・分散・積立」に適した商品を購入する必要があります。

しかし、3800以上の株式と6000以上の投資信託から選ぶのは容易なことではありません。

そこで、金融庁はつみたてNISA(2024年以降はつみたて投資枠)に適した商品を選定しているため、その中から商品を選択します。

つみたてNISAに採用された商品は安全性や信頼性が高く、初心者におすすめの投資先です。

その理由は以下の通り。

・政府主導の制度で

・有識者が選定し

・過去の実績も優れている

世界の基軸通貨や経済の中心である米国。

人口の増加に伴い経済成長が予想される全世界。

歴史を振り返っても、経済成長の背景には必ず人口増加が必要です。「情報収集、取捨選択、分析、決断」この流れは金融リテラシーを高め、資産形成の大きな原動力となります。

2023年7月末現在、「つみたてNISA」の対象の商品は246本の商品があります。詳細は金融庁が公表する以下の内容です。

〈Memo:公募投信とは?〉

一般の個人投資家に向けて販売する投資信託のことです。

反対に、特定の投資家が購入する私募投信があります。

〈Memo:株式型とは〉

投資信託の内訳は株式だけで構成されます。指数である「日経平均株価」「S&P500」「ダウ平均」などに連動を目指すものを指します。

〈Memo:資産複合型とは〉

投資信託の内訳が複数の資産から構成されます。具体的には債券、株式指数、REITから構成されます。

〈Memo:REITとは〉

不動産投資信託。多数の投資家から資金を集めて不動産を所有し、売却益や家賃を分配します。

〈Memo:ETFとは〉

上場投資信託。株式同様に証券会社で簡単に売買可能です。

投資を始める前に知っておくべき3つのコト

投資初心者が心得ておくべき大切なことをお伝えします。

リスクを知ることの重要性

貯金と投資の一番の違いは、「値動き」の有無です。言い換えると投資は「収益を得ることもあれば損失を被ることもある」ということです。

例えば、銀行に預けた100万円は常に100万円です。(実際にはわずかな利息が付きますが、考慮しない)

一方で、100万円で購入した株式の価値は、50万円にも200万円にもなる可能性があります。

投資の世界では、リスクとは「結果は不確実でランダムである」ことを指します。

また、投資する金融商品によって値動きの幅が異なり、そのまま振れ幅の大小がリスクの大きさを示します。

「大きく儲かる投資先は、大きな損失を被る可能性もある」つまり、ハイリスク・ハイリターンであるといえます。

ローリスク・ハイリターンの投資先が理想的ですが、そのような投資先は一般的には存在せず、多くは詐欺の可能性が高いです。

心、お金、時間にゆとりを持つこと

投資を始めると、「早く、大きく儲けたい」という気持ちが湧いてくるものです。特に雑誌やSNSには「初心者でも大儲け」という情報が溢れており、自分の成果と比較して焦りを感じることがあります。しかし、投資の最適解は多くの場合、メンタルを安定させ、自分のペースで長期的に取り組むことです。

そのためのコツは「ゆとりを持つ」ことです。

【①心のゆとり】

気持ちにゆとりを、持って取り組むことは、投資において非常に大切です。

心の余裕がないと……

・衝動的な行動

・不必要な取引

心のゆとりはメンタルを安定させます。

【②経済的なゆとり】

お金にゆとりを持って、余剰資金で行うことは投資の大前提です。

経済的な余裕がないと……

・保有株の急落によるパニック売り

・注目の銘柄を高値で購入

・投資のために借金をする

経済的なゆとりは、心のゆとりに繋がります。

【③時間的なゆとり】

時間にゆとりを持ち、長期的な運用を心掛けることが重要です。

時間的なゆとりがないと……

・ギャンブル要素が強い

・ハイリスク・ハイリターンを狙う

・調査や分析を怠って急いで取引する

時間的なゆとりは、心のゆとりに繋がります。

投資を成功させるためには、心の余裕、経済的な余裕、時間的な余裕を持つことが必要です。自身の投資の目的やスタイルに合った行動を取ることで、長期的に安定した資産形成に繋がります。

自己責任の本当の意味

「投資は全て自己責任である」とは厳しい表現ですが、事実です。

・SNSで知った銘柄を高値で買ってしまった

・他人のアドバイスに従って失敗した

・取引操作を誤ミスしてしまった

どのような情報を元にしても、最終的には自分自身の行動による結果であり、責任は自分にあります。成功しても失敗しても、自己責任が求められます。他者は損失の責任を負ってくれることはありません。その責任を自分で負わなければなりません。

失敗は避けられないものです。投資のプロでも常に成功を収めるわけではありません。しかし、自分を責めすぎたり、投げやりな行動を取ってはいけません。

「失敗を受け入れ、自分が何を誤ったのか、どのような原因があったのかをしっかりと把握し、同じ過ちを繰り返さない」ということです。

他人の情報は参考程度に抑え、自ら調査・分析・判断することが重要です。

【新NISA】まとめ

この記事では、新NISA制度について解説してきました。

NISAは投資初心者にも始めやすく、改正によりさらなる魅力が加わります。非課税枠の拡大や長期運用のメリットを活かし、資産形成を加速させましょう。

投資にはリスクがつきもので、時間をかけて取り組み、資産形成の一環として着実に進めていくことが成功へのカギです。

初心者でも取り組みやすい新NISAを活用して、お金が働く未来への第一歩を踏み出しましょう。

情報収集と勇気を持ち、積極的に行動してください。

幸運を祈りつつ、投資の世界への素晴らしい旅をお楽しみください!